こんにちわ。weeelです。今回はアウトドア、スポーツブランドの決算を比較し、好調なブランドのエッセンスを読み解いて行こうと思います。 アパレルはセンスであり科学的なビジネスです。(そこが面白い)好調なブランドの決算書を紐解き、逆算で実施している内容を見ていきます。ファッションビジネスに詳しい方、そうではないけどファッションビジネスをやっている方皆さんにとって面白い内容になるかと思います。

ゴールドウィンとスノーピーク

今回は以下の2社を比較対象に選びました。

- 絶好調 ゴールドウィン

- 色々大変 スノーピーク

ゴールドウィンは株価も1万円を超え、時価総額4,000億円、売上高も1,000億円を超えた優良企業。今回はゴールドウィンをメインとして紐解いていきます。

お家騒動もあり、いろいろ大変なスノーピーク。熱狂顧客、ロイヤルカスタマーを軸とした体験型の戦略を打ち出しています。キャンプニーズがひと段落したこともあり、決算も落ち着いた様相。

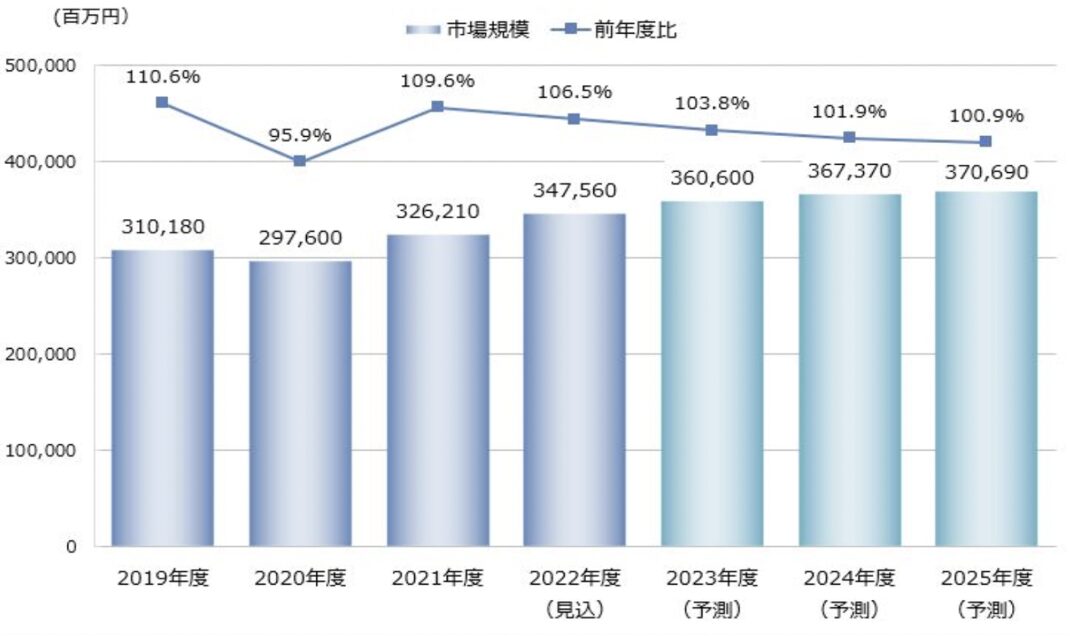

2021-2022 アウトドアマーケット

矢野経済研究所

コロナをきっかけにレジャーの王道になったキャンプ。2021年度は国内アウトドア用品・施設・レンタル市場規模は前年度比109.6%の3,262億と大きく飛躍した。

キャンプのエントリー層によるテントをはじめとしたキャンプ必需用品関連の購入がひと段落し、アウトドア用品(アパレル・用具)市場が好調に推移した。一方で2022年以降は伸び率も鈍化が予想されている。キャンプブームがひと段落し、登山などよりニッチなコンテンツへ派生する流れが見られる。

https://www.yano.co.jp/market_reports/C65113300

矢野経済研究所が言うように、コロナのタイミングで大きく飛躍したキャンプを中心としたアウトドア用品、施設業態。まずはテントなどの基本装備から始まり、ウェアやニッチなコンテンツに派生していっているという流れはとてもよくわかります。

リテールとしても、アルペンアウトドアーズは年間3~4店舗の出店ペースを維持し、21年には14店舗となりさらに出店を強化。またアウトドア専門店のヒマラヤが、、アウトドア・ライフスタイル」をテーマにしたセレクトショップ「KRRA HOLIC」 をオープンさせるなど、多岐にわたる展開(出店)を見せています。

2023年は行動規制も完全に解除され、様々なイベントが開催され、まさに『普通』が戻ってきた年でした。この中で今回2社を比較していき、今後のアウトドアブランドの展望を見ていきたいと思います。

ゴールドウィン

スポーツウェア、スポーツ用品の製造販売を行う会社。社名と同じ自社ブランドの「GOLDWIN」の他、ライセンスとして「エレッセ」、「ザ・ノース・フェイス」、「カンタベリー・オブ・ニュージーランド」「ヘリーハンセン」等の有力ブランドのスポーツウェア、スポーツ用品を製造販売している。

総合スポーツ用品メーカーとしてはミズノ、アシックス、デサントに次ぐ4位の規模であるが、事業をアスレチック、アウトドア、アクティブの3本体制とし、競技スポーツの他にアウトドア製品が充実していることが特徴である。

ゴールドウィンの中期計画を見ていると、このようなワードが出てくる。

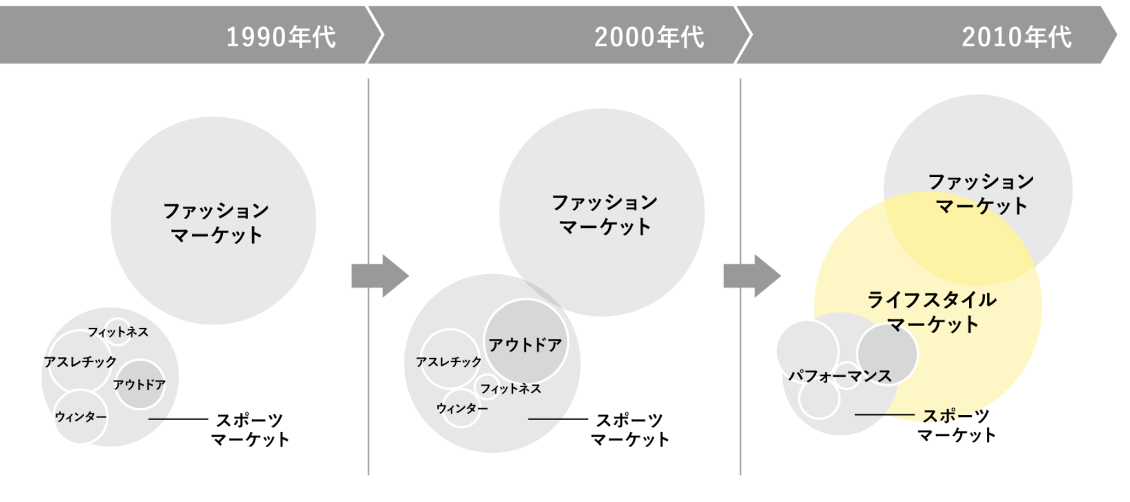

ファッションとスポーツアパレルは、ますますシームレスに

スポーツウェア専業メーカーとして創業したゴールドウィンは、スポーツやアウトドアに特化したものづくりができる会社だ。海外ブランドのライセンス事業を行うことで事業を大きくしてきた。 得意とするスポーツウェアマーケットとファッションマーケットの変化(融合?)を新しい市場機械と捉え、ブランド戦略や製品戦略に落とし込んでいることがゴールドウィンが伸びているポイントなのだろう。

ゴールドウィンのブランド戦略

ゴールドウィンの中期計画を見ると思惑がはっきりする。『パフォーマンス』『ライフスタイル』『ファッション』の3つの軸を起点にブランド戦略を構築している。その中でも売上の60%を支えるのがライフスタイルだ。ノースフェイスは百貨店や商業施設、都内から地方まで様々な場所で展開されており顧客層が広い。またアウトドアブームの恩恵も受け、118%と好調だ。(前年売上比)

ファッションではゴールドウィン0の取り組みが新しい。「Rakuten Fashion Week TOKYO 2022 A/W」にて突如発表された〈Goldwin 0〉は、“サステナビリティ”を核に、ファッションを通じて循環型社会の実現を目指すプロジェクトだ。マルジェラやグッチでデザイナーをしてきたヌー・アバスをデザイナーとして迎え、『拡張』をテーマにしている。

goldwin 0

https://www.goldwin.co.jp/goldwin/product/0/

このようにパフォーマンス(スポーツ)から始まったゴールドウィンが、長い年月をかけライフスタイル、ファッション領域でマーケットを広げていき、シームレスなブランド戦略をとっている。

2023年9月には吉祥寺にニュートラルワークスとノースフェイスの複合店舗もオープンした。ブランドのシームレス化を店舗体験に落とし込む段階まで来ているようだ。

ゴールドウインが吉祥寺に新業態 境界なきライフスタイルに対応

https://xtrend.nikkei.com/atcl/contents/watch/00013/02315/

製品戦略

アウトドアと日常の”あいだ”を提案するブランドであるニュートラルワークスは95%が環境に配慮された原料で作られている。ただ支持されているのはこのようなサスティナブルな側面だけではないと思われる。ニュートラルワークスでは、『一つの製品でも、実は想定された用途だけでなく、その製品にはさまざまな使い方ができる可能性があるのではないか』と考え製品設計がされている。

ウェルビーイングは「あいだ」に宿る。ココロとカラダを整える NEUTRALWORKS. の哲学【Be Climate Creative!】 | 世界のソーシャルグッドなアイデアマガジン | IDEAS FOR GOOD

https://ideasforgood.jp/2023/09/26/neutralworks-interview/

ゴールドウインのスキーカテゴリーの売り上げは伸び続けている。スキーをするために必要な機能を積み上げてウェアを作るのではなく、人生を豊かにするピースの1つとしてスキーがあると考えて設計されている。

トップアスリートに対応できる機能は持ちながら、その枠にとらわれない、今のライフスタイルに沿ったものづくりが好調な要因だ。

具体的にいうと、スキーウエアは中綿入りの肉厚なデザインがこれまでは一般的だった。「ゴールドウイン」でも中綿入りは引き続き提案しているが、「ゴアテックス」などを使用した3層構造のシェルタイプのウエアを増やしている。中綿による汗冷えを嫌うバックカントリースキーやスノーボードではシェルはよく使われてきたが、「バックカントリーではないゲレンデスキーヤーにもシェルが浸透してきた。中綿なしのシェルがスタイリッシュという感覚が広がっている」と見る。価格は、中綿入りのタイプだと上下そろえて9万円前後なところ、シェルは上下で14万円前後〜という。

https://www.wwdjapan.com/articles/1702096

卓越するほど、こだわりができるほど枠組みから外れなくなるものだ。だがゴールドウィンは、製品設計そのものを今の時代に合わせ、シームレスなものづくりを実現していると言えるだろう。

在庫回転率と自主管理売上比率

ここまで少し概念的な内容が多かったが、ここでは数字から紐解いていきたい。アパレルが他業種と比べる、『仕入』と『在庫』が重要となる業種だ。飲食より利幅はあるが、仕入れたものが必ず売れるわけでもなく、在庫として資産計上される。ただトレンドと呼ばれるものがしっかりあり、鮮度も求められる。(ここが非常に難しい)

そこで登場するのが在庫回転率だ。在庫回転率は、一定期間内に商品が入れ替わった回数を示す指標で、商品回転率とも呼ばれる。在庫回転率の数値が高い方が商品の入れ替わりが早く、反対に数値が低いと、商品が長期にわたって在庫として滞留していることを示す。

前述したように、ゴールドウィンは様々なカテゴリのブランドを運営しており、そのシームレスなブランド、製品戦略が好調な要因だ。その中でも在庫回転率が変わらず良いことが会社としての力強さを感じる。21年〜(コロナ〜アフターコロナ)の市況の変化で、スノーピークやアシックスは在庫回転率が大幅に悪化している。売上高は伸びており、販管費も伸びていることを考えると、想定より売れなかったと言うことだろう。各社と比較したときに、ゴールドウィンの力強さを感じるのはこの点だ。マーケットの変化だけでは揺るがない、事業としての強さを感じる。

この力強さの根底には、自主管理売上比率があるのではないだろうか。2000年には6.6%だった自主管理売上が、現在は57%になっている。事業としては60%をベースにポートフォリオを作成しているようだ。もちろん自主売上が全て正しいわけではないが、ブランドビジネスの考えとして、1つのベンチマークになると思う。

スノーピーク

日本の新潟県三条市に本社を置くアウトドア製品の製造販売会社、アウトドア事業会社。1958年に山井幸雄が創業した。1963年に商標登録された「スノーピーク」ブランドで知られる。近年はキャンピングオフィス事業、複合型リゾート事業、アウトドア研修、ワーケーションの推進などに力を入れている

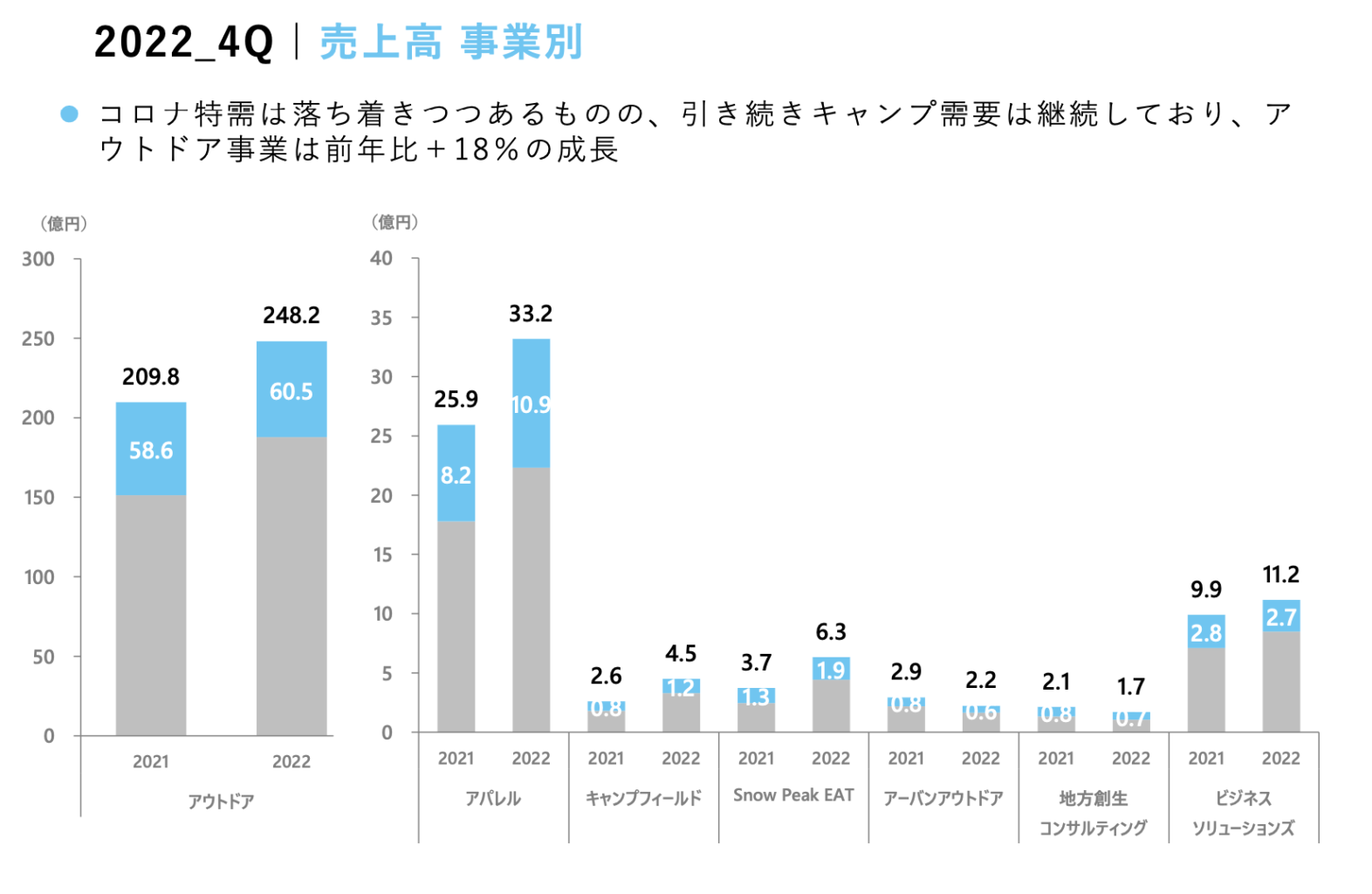

スノーピークは衣食住遊の様々な体験をベースに、ロイヤルカスタマーを生み出す(スノーピークポイント会員)戦略を想定しているようだ。事業内容として以下が存在する

- アウトドア事業

- アパレル事業

- キャンプフィールド事業

- EAT事業

- アーバンアウトドア事業

- 地方創生コンサルティング

- ビジネスソリューション

しかし売上の80%はアウトドア事業(アウトドア製品製造・販売)に依存している状態だ。2番目の売上となるアパレルは前年比126%と好調だが、まだ30億程度の売上である。その他事業の売上はさらに小さい。

顧客戦略

メーカーなど製品製造、販売を生業とする事業者が、戦略の柱として顧客を持ってくることは非常に珍しい。顧客を戦略にするのは百貨店など小売が多い。

スノーピークではスノーピーク会員数を事業KPIにしているようだ。22年度で77万人おり、アプリを使用したデジタル会員に対して、EC購買、キャンプ利用、飲食店利用を促し、ライフタイムバリューを高めるような戦略と思われる。

現状だと決算資料内に、MAUやARPUのような指標が見えてこないことや、前述した期間事業(アウトドア)と他事業の売上差を考えると、まだ顧客基盤が稼働している状態ではないのではないか。

今後各事業が成長を遂げ、密接に絡むことで事業として成果が出てくるのであろう。

海外戦略

スノーピークの海外売上は90億と全体の30%をまで高まっており、好調だ。特に韓国、米国、台湾での認知度、売上伸び率が高い。スノーピークウェイという顧客接点のイベントを軸に認知度を広げ、売上を高めている。

スノーピークウェイはスタッフと顧客、顧客同士が楽しめるイベントであり、スノーピークならではのイベントだ。この鉄板の手法が海外でも評価を得ている点は、力強さを感じる。

事業KPIが見えにくい?

事業KPI、それを支えるポイントが計数に落ちていたゴールドウィンと比較すると、スノーピークの計数は見えにくいと言えるだろう。本来は顧客計数を事業KPIにしたいのだと思うが、明確になっておらず若干中途半端な状態に感じる。

個人的な見解だが、動かせない顧客をKPIにすること自体に違和感を感じる。自分自身もそうだが、カードやポイントに入ったからそこだけを好きなわけではない。それを1000億〜とか売る会社の事業KPIにするのは非常に危険だと思う。昨今、ライフタイムバリューが流行ってからこのような状況だと思うが、いまだにピンとこない。

スノーピークを数値的な側面で評価するとすれば、在庫回転率の悪化、D/Eレシオの悪化だろう。想定より売上が伸びておらず在庫が悪化している点。有利子負債が前年から300%~増えたことで、D/Eレシオが悪化している。

アウトドアブランドの今後

海外を例に取っても、アウトドアブランドは絶好調だ。サロモン、アーク、テバなどのブランドが増収となっている。ゴープコアやアドベンチャーツーリズムなどの造語(トレンドワード)も生まれている点もマーケットの伸びを感じる点だ。

気候変動やサスティナブルな考え(1つのものを大切に)が、品質のレベルが高いアウトドアブランドに結びついているという点が根底にあると考える。この流れは今後も加速していくのだろう。

アウトドアブランドの躍進は注視して見ていきたい。

議論からでも

Weeelはアウトドアだけでなく、ファッションブランドのetcについて精通している会社です。今回のような事業戦略から、クリエイティブ作成まで幅広く対応しております。

議論するのが好きなので、まずはお話からでも大丈夫です。お気軽にお問い合わせください。